E-Commerce in China: Lösungsansätze für die 3 häufigsten Fehler europäischer Markenhersteller 1/2

Teil 1 von Jan Dominik Gunkels Artikel über E-Commerce in China

Teil 1 von Jan Dominik Gunkels Artikel über E-Commerce in China

Chinas Online-Markt birgt riesige Chancen: 610 Millionen Online-Käufer warten ständig auf den nächsten guten Deal.[1] Der Haken dabei ist jedoch, dass E-Commerce in China sich diametral von der westlichen Praxis unterscheidet. Statt Amazon, Paypal und unternehmenseigenen Onlineshops dominieren in China Plattformen wie Tmall, Taobao und JD. Es hat sich als äußerst schwierig herausgestellt, westliche Erkenntnisse und Strategien in China umzusetzen. Wie man trotzdem erfolgreich sein kann, zeigt Cosnova. In diesem Beitrag werden folgende Fragen adressiert:

- Welche Möglichkeiten genau bietet der chinesische E-Commerce Markt?

- Was sind die Top 3 Fehler europäischer Marken?

- Wie konnte Cosnova den Markt erobern, und wie können Sie es ebenfalls?

Inhaltsverzeichnis

- Für europäische Marken ein großartiger Markt, oder nicht?

- Chinesischer E-Commerce – eine Herausforderung für sich

- Fehler #1 Die Macht der inländischen Marktplätze unterschätzen

- Fehler #2 Das falsche Verständnis von Social Media im E-Commerce

- Fehler #3 Den Stolz und die Kultur Chinas unzureichend respektieren

- Fallstudie: Cosnovas “Cross-Border E-Commerce” in China

- Ihre nächsten Schritte in den chinesischen E-Commerce Markt

- A Great Market for European Brands, Especially for Certain Industries

Für europäische Marken ein großartiger Markt, oder nicht?

Als Volkswagen 1978 in den chinesischen Markt expandierte, ahnte niemand, dass dies das Sprungbrett sein würde, um 40 Jahre später ganz oben in der Liga der Automobilkonzerne zu spielen.[2][3] Doch viele andere scheiterten an den besonderen Hürden des fernen Ostens: Darunter große Namen wie L’Oreals Kosmetik-Marke Garnier oder Revlon.[4][5] Selbst der globale E-Commerce Gigant Amazon musste sich aus dem Markt zurückziehen.[6]

Je nach Definition gibt es in China 200 bis 400 Millionen Bürger in der Mittelklasse mit einer Kaufkraft ähnlich der der Europäer.[7][8] Dr. Ulrich Stephan, Chef-Anlagestratege der Deutschen Bank, erwartet, dass sich die Konsumausgaben der Privathaushalte in China aufgrund des immensen Wirtschaftswachstums innerhalb der nächsten Dekade verdoppeln: Ein Marktvolumen von 13 Billionen Dollar und damit vergleichbar mit den USA.[9]

In der Vergangenheit genossen insbesondere Produktion und Industrie die Vorteile des chinesischen Wachstums. Dies hat sich geändert. Inzwischen ist die Nachfrage nach Konsumgütern von der stets wachsenden Mittelklasse enorm hoch. Die Automobilbranche erlebte als erstes einen starken Anstieg der Nachfrage. Nach und nach wurden Produkte wie Pharma- und Gesundheitsartikel, Sportbekleidung, Schuhe und Kosmetik gefragter.[10]

Also, warum sind Garnier und Revlon gescheitert? Warum Amazon?

Die Nachfrage nach internationalen Produkten ist bei den Chinesen enorm hoch. Amerikanische Unternehmen sind jedoch durch die andauernden wirtschaftspolitischen Spannungen der Regierungen in ihren Geschäftsaktivitäten eingeschränkt. Defacto haben die Europäer also größere Chancen, auf dem chinesischen Markt Fuß zu fassen. Insbesondere das Qualitätsmerkmal “Made in Germany” ist in China gern gesehen.[11]

“Es gibt eine manchmal verwunderlich starke, positive Meinung gegenüber deutschen Produkten und Qualität, […] welche sich in der chinesischen Denkweise etabliert hat.” — Kerstin Kaehler, General Manager des German Enterprise Centre [12]

Genauso findet sich eine starke Nachfrage für französische und italienische Luxusartikel. Die Erinnerung an einen pre-COVID-Besuch in einem europäischen Louis Vuitton Geschäft bestätigt dies.

Noch einmal: Warum sind Amazon, Garnier und Revlon gescheitert?

Chinesischer E-Commerce – eine Herausforderung für sich

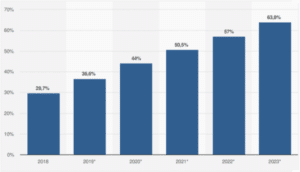

Der Online-Anteil des Einzelhandels in China liegt derzeit bei 42%. Dementsprechend existiert ein E-Commerce-Markt von über 2 Billionen US Dollar, welcher zusätzlich jährlich um 18,5% wächst.[13][5]

Der große Markt, die hohe Nachfrage nach internationalen Produkten sowie die positive Neigung zum E-Commerce bieten offensichtliche Chancen. Besonders für Unternehmen ohne etabliertes lokales Vertriebsnetz im fernen Osten klingt online first verlockend – an der Umsetzung scheitert es jedoch häufig.

E-Commerce in China bewegt sich in seiner eigenen Welt, hat sich eigenständig entwickelt und ist nicht mit westlichem E-Commerce vergleichbar. Denn insbesondere die Sprache stellt ein natürliches Hindernis in der Kommunikation und im Austausch mit dem Rest der Welt dar. Des weiteren sorgt Chinas große Firewall für eine effektive Trennung des chinesischen vom westlichen Internet.

Nichtsdestotrotz ist der chinesische Markt kein Nebenschauplatz – er macht 53% des E-Commerce Weltmarkts aus.[15] Macht er auch bereits 53% Ihres Onlinehandels weltweit aus?

Bevor europäische Unternehmen online first starten, ist Folgendes zu beachten: Marken, die keine bestehende Präsenz im stationären Handel haben, sind in der Regel deutlich weniger bekannt. Die Kundengewinnung im E-Commerce ist somit deutlich aufwändiger. Unternehmen, die eine Nische bedienen, in welcher die Chinesen ihren lokalen Herstellern nicht trauen, haben jedoch einen nennenswerten Vorteil. Zu analysieren, ob der Zeitpunkt der richtige für einen E-Commerce-Markteintritt ist, lohnt sich in einem solchen Fall. Die gute Nachricht ist, dass es eine Menge an Marktdaten für chinesische E-Commerce-Plattformen gibt, viel mehr, als wir es im westlichen E-Commerce gewohnt sind. Die Antworten gibt es – Sie können sie kaufen.

Fehler #1 Die Macht der inländischen Marktplätze unterschätzen

In der westlichen Welt heißt Vertrauen in eine Marke auch gleichzeitig Vertrauen in deren Webshop. Gerne werden Produkte dort direkt vom Hersteller erworben. In China hingegen vertrauen die Kunden fast ausschließlich bekannten inländischen Marktplätzen.

Die bekanntesten darunter sind Tmall, Taobao und JD.com sowie einige neue aufstrebende Unternehmen wie das unabhängige Pinduoduo (PDD). Die ersten beiden gehören der Alibaba Group und JD gehört in Teilen zu Tencent. Die Dominanz der lokalen Marktplätze verstärkt sich sogar: Tmall verzeichnet 2020 einen Anstieg des Brutto-Warenwertes um 23%.[16]

Eine Präsenz auf diesen Plattformen ist somit eine Notwendigkeit. Ein markeneigener Webshop auf dem chinesischen Markt kann sinnvoll sein, um optisch Präsenz zu zeigen. Ansonsten ist er weitestgehend irrelevant.

Der Aufbau und Betrieb einer Präsenz auf diesen Marktplätzen ist nicht mit Amazon oder anderen westlichen Plattformen vergleichbar und erfordert daher spezielle Expertise. Eine allgemeine Vorstellung, wie chinesische E-Commerce-Marktplätze aussehen, findet sich in meinen Artikel: „AliExpress: Is Amazon under Siege in Europe?“. Er bezieht sich auf AliExpress, eine Plattform, die von Alibaba entwickelt wurde, um internationale Verbraucher anzusprechen. Damit bietet AliExpress im ersten Schritt einfacheren Zugang für westliche Entscheider. Schnell wird klar, dass hier externe Unterstützung elementar ist.

Die chinesischen Marktplätze mögen komplexe Strukturen mit sich bringen, bieten aber trotzdem wesentliche Vorteile und Möglichkeiten für europäische Anbieter. Ist ein Unternehmen auf einer Plattform aktiv, ist es beispielsweise nicht erforderlich, eine Website in China zu hosten. Die entsprechende Registrierung bei den Behörden entfällt ebenfalls. Außerdem muss nicht für ein Content Distribution Network (CDN) bezahlt werden, das eine ausländische Website nach China weiterleitet. Auch chinesische Zahlungstools wie AliPay oder WeChat müssen nicht separat eingerichtet werden. Die Plattformen integrieren diese Zahlungsmittel, da Kreditkarten oder Paypal nicht verwendet werden. Ein klarer Pluspunkt sind schließlich die niedrigen Kosten: Verkäufer zahlen meist nur zwischen 1% und 6% des Umsatzes, was erheblich weniger ist, als z. B. Amazon verlangt.

Fehler #2 Das falsche Verständnis von Social Media im E-Commerce

Nicht nur der Point-of-Sale mutet für europäische Augen fremdartig an – die Betreiber der Marktplätze haben umgebende Ökosysteme geschaffen. Social-Media spielt auf chinesischen Online-Marktplätzen eine nicht zu unterschätzende Rolle. Dabei ist zu beobachten: Social-Media-Plattformen wie WeChat, Little Red Book und Weibo sind wesentlich tiefer in den Kaufprozess integriert als WhatsApp, Instagram oder Twitter in der westlichen Hemisphäre.

Der Vergleich chinesischer Social-Media-Plattformen mit westlichen Gegenstücken wird zwar gerne von Marketingfachleuten zum Zweck der Erklärung gezogen. Er ist jedoch völlig unzureichend. Die chinesischen Plattformen sind um einiges komplexer.

Während WhatsApp hauptsächlich ein Nachrichtentool ist, entwickelte sich WeChat zu einer Social-Media-Storyline, einer mobilen Bezahllösung und einer Plattform für Apps von Drittanbietern. Neben Buchungen für Restaurants oder Flüge ermöglicht es das Bezahlen von Rechnungen für Kreditkarten oder Energieversorger, das Aufladen von Mobiltelefonen und sogar den Kauf von Kapitalanlageprodukten. WeChat ist der Schlüssel zu zahlreichen öffentlichen wie auch medizinischen Diensten. Es enthält selbst eine Publikationsplattform, die direkt von Autoren und von traditionellen Medien verwendet wird. Diese Aufzählung spiegelt bei weitem nicht das gesamte Portfolio wider. Ein chinesischer Kontakt hat WeChat mir gegenüber als “Life Management App” bezeichnet.[17][18] Das chinesische E-Commerce-Ökosystem ist eine ganz neue Welt.

Trotzdem oder gerade deshalb gehört Influencer Marketing in China zu einer der erfolgreichsten Marketing-Praktiken. Jedoch macht die enorme Größe der Influencer-Population Chinas dies zu einem organisatorischen Alptraum.

Die zur Verfügung stehenden Tools im Social-Media-Ökosystem bieten unschätzbare Möglichkeiten. So gibt es von den beiden E-Commerce-Giganten Tencent und Alibaba mit WeChat Pay und AliPay zwei Zahlungstools, die reibungslos funktionieren und den Handel stark vereinfachen. Darüber hinaus ist ein CRM-System, Mail- und SMS-Dienst integriert sowie ein vollständiges Management der Social-Media-Kommunikation.

Letztlich betrachtet lässt sich auf eine nahezu fertige 360-Grad-E-Commerce-Lösung zurückgreifen. Doch die Nutzung erfolgt im wesentlichen zu den von Alibaba und Tencent festgelegten Regeln. Dies bedeutet zwar etwas weniger Autonomie, aber gleichzeitig ist man Teil eines bewährten Systems, das funktioniert – unter der Voraussetzung, dass man verstanden hat, wie es funktioniert.

Seien Sie gespannt auf den zweiten Teil am 3. Mai 2021!

Hier finden Sie die genutzten Quellen, die in diesen Artikel eingeflossen sind. Zudem hat Jan Dominik Gunkel persönliche Erfahrungen, wie auch relevante Gespräche mit Experten einbezogen.

[1]https://www.statista.com/statistics/277391/number-of-online-buyers-in-china/

[2]https://www.volkswagenag.com/de/news/stories/2018/04/volkswagen-in-china-a-long-lasting-friendship.html

[3]https://www.wheels.ca/top-ten/these-are-ten-biggest-automakers-in-the-world/

[4]https://www.manager-magazin.de/unternehmen/industrie/l-oreal-garnier-china-a-942520.html

[5]https://www.glossy.co/beauty/inside-revlons-china-re-entry-playbook/

[6]https://www.cnbc.com/2019/04/18/amazon-china-marketplace-closing-down-heres-why.html

[7]https://www.bmwi.de/Redaktion/DE/Artikel/Aussenwirtschaft/laendervermerk-china.html

[8]https://chinapower.csis.org/china-middle-class/

[9] Stephan, Dr. Ulrich (2021): “China: Privatkonsum boomt” in: PERSPEKTIVEN am Morgen, Deutsche Bank, 09.02.2021

[10]https://www.azoyagroup.com/blog/view/5-china-e-commerce-categories-to-watch-in-2020/

[11]https://www.azoyagroup.com/blog/view/10-german-brands-that-chinese-consumers-are-crazy-for-and-why/

[12]https://asiatimes.com/2019/09/german-businesses-adapt-to-chinas-changing-market/

[13]https://www.ibisworld.com/china/industry-trends/fastest-growing-industries/

[15]https://www.emarketer.com/content/global-ecommerce-2020#page-report

[16]https://www.statista.com/statistics/1024171/china-tmall-gross-merchandise-volume-growth-rate/

[17]https://qz.com/1167024/all-the-things-you-can-and-cant-do-with-your-wechat-account-in-china/